有过加拿大生活经历的朋友都知道,不管是加拿大移民,还是加拿大留学生,每年都需要进行报税。那么在加拿大报税的具体流程是什么呢?加拿大报税截止时间是多久?加拿大留学生需要报税吗?该怎样去报税呢?结合着以上问题,下面小编就为大家整理了一篇最新最详细的加拿大报税指南,包含报税时间、报税流程、个税计算、免税额以及一些报税软件推荐。另外还有详细的留学生报税常识,加拿大留学生打工报税事项。满满的一篇干货,需要的朋友们赶紧来GET吧!

加拿大税收制度

加拿大个人收入税制为:依据超额累进税率自我申报(Self-Assessment System of Progressive Taxation)。纳税人每年都要按规定的时间申报,或者自己填写,或者请会计师、专业人士代办。

税法规定,税务局保留六年的审查权利,即纳税人必须将纳税相关资料保留六年。纳税收入范围,各种全球收入(Worldwide Income) ,包括正式工作收入、临时工收入、自雇收入、投资收入等。纳税人指纳税居民。

人称加拿大是“万税之国”,是形容加国税收项目繁多,而且比起其他国家税赋重。三级政府的税收包括所得税、销售税、地产物业税、利得税、薪金税、进口税、燃料税、香烟及酒精税、执照税、保健费、医院税、天然资源使用费及其他收费。这些税费对每个人及家庭都可能产生影响。

根据2002年7月初《世界日报》报道:“6月29日是加国人税收自由日,亦即余下的个人所得才是真正属于自己的可支配收入。

加拿大需要报税的人群

只要你住在加拿大,有工资收入、有银行的利息收入、有股票和房产的投资收益,都需要报税。

留学生也是加国的税务居民,不管是有收入还是没收入,都是需要报税的,报税不仅是义务,而且对留学生更多是权利,因为学生一般收入很低或者没有收入,一般可以获得几百加元的政府税务补贴。如果不报就等于把应该属于自己的退税拱手交给政府。报税所付出的学费在也能在税务局备案,以便今后有收入时抵税用。

如果是刚移民加拿大,现在仍没有收入,或只有低于政府免税额的收入,政府也鼓励你报税,因为任何加拿大居民都要申请联邦销售税和省销售税的退还,而没有收入的人士可能得到最高GST退税。 特别要注意的是,新移民一定要报税,即使收入不多或者没有收入也要报。因为你住房、消费、有小孩等都能退税,并且政府返回的税表还是你的居住记录、申请小孩牛奶金、担保国内亲人事宜等的重要文本。 此外,申请儿童福利金和辅助金,也就是通常所说的牛奶金的家庭也要报税,因为政府是以你今年的税额决定下一年的牛奶金数额。报税还可以将你在加拿大上学所交的学费用于以后年度中正常收入的税金抵扣。当年的报税单也是你申请家人来加的必要支持性文件。

换发枫叶卡须附两年税单

根据加拿大移民部最近修改规定,要求换发枫叶卡者须检附最近5年中任何两年的税单,作为居住证明。但不少申请成为“非税务居民”(Non-Resident for Tax Purposes)并与具有公民资格配偶在海外同住的永久居民,因未报税,担心换发枫叶卡时遭退件。移民部回复询问时表示,应提出书面解释,仍会受理。根据加拿大移民部最新公布的申请说明,换发枫叶卡须检附的文件复印件包括:

旧卡

护照或旅行证件

两种身份证明文件,如移民纸、驾照、学生证等

其他居住证明文件,包括所有护照内页复印件、最近5年税务局核定的任何两年个人所得税单。

移民部网站特别强调,文件不齐者将被退件。对多数申请人而言,只要过去五年确实在境内居留超过二年,要办妥这些文件的问题不大。但已成为“非税务居民”的申请人因无需在加拿大报税,自然无法取得税务局开具的税单,担心遭到退件。 根据规定,永久居民须在5年内于境内住满二年才能继续换发枫叶卡,但若是具有公民身份的配偶陪同在海外居住,则不受此限。

加拿大报税方式

在加拿大报税,可以通过以下三种方式:

电话申报

邮寄方式

电话报税(Telefile)及网上报税(Netfile)具有方便、快捷的优点,不过报税人需要有税务局给的使用代码(Access Code)。在你报了第一次税,税务局开始有了您的报税记录之后,税务局就会在每年的1月将此代码寄达你家中。使用电话或网络报税,除税务局特别要求外,一般不需附交任何凭单或收据之类的支持文件。税务局通常约在两周之后寄发评税通知(Notice of Assessment)及退税。

邮寄方式报税是最原始的报税方法,即在用于报税的个人税表(T1General)上手工填报各个项目的数额。填完表格后还有余地做修改,很适合报税项目简单、初次报税的新移民。要提醒大家的是,纳税人有责任保留财务及税务数据6年,以备税务局随时审查。

最主流的方式是网上报税,前一年加拿大人91.2%网上报税,这里提供加拿大税务局认证的一些报税工具,一般来说,免费工具大多数情况下适用,但没有电话或电子邮件支持,没有专家审查。

2024年加拿大报税基本认识

报税起止日期

加拿大是一个十分重视税务的国家。每年1-4月,加拿大人都要及时、准确地申报自己去年的收入情况。今年加拿大报税截止日期是2023年4月30日,星期二。

迟交税款会有滞纳金吗?

滞纳金收取的利率加拿大养老金计划缴款和就业保险费将从 9% 升至 10%。 该利率适用于 4 月 30 日之后未缴纳的个人所得税余额。按时缴纳分期税款和所得税余额对于避免利息费用非常重要。

税收减免和抵免

个人基本金额:

2023 纳税年度的基本个人金额 ( BPA) 为 $15,000 。所有纳税人都可以申请这种不可退还的税收抵免,这是减少(甚至消除)所得税的绝佳方法。

收入低于 $15,000 的纳税人可免缴联邦所得税,因为他们的年总收入低于门槛。收入超过 $15,000 的人可以使用基本个人金额来减少其总纳税义务。

例如,如果你的收入为 $60,000 ,可以减去 $15,000 的 BPA,并且仅对剩余的 $45,000 征税。

购房者:

购房者退税金额 于 2009 年推出, 允许残疾人和/或首次购房者申请 $10,000 的不可退还税收抵免,前提是他们购买了属于以下类别之一的合格房屋:

独栋住宅

公寓

半独立式住宅

移动房屋

复式、三层、四层或公寓楼的公寓

联排住宅

如果你最近购买了房屋并且之前没有申请过这项税收减免,也可以追溯申请。对于 2021 年或更早购买的房屋,你可以申请 $5,000 的抵免额,对于 2022 年或 2023 年购买的房屋,你可以申请全额 $10,000 的抵免额。

在家工作费用:

根据加拿大统计局的一份报告,自 2010 年以来, 在家工作的加拿大人比例增加了两倍。虽然在家工作会带来许多额外的福利和好处,但也会增加家庭办公费用。作为小企业主,您可以冲销一些家庭办公费用。然而,在家工作的员工也可以获得额外费用的抵免,包括:

公用事业(电力、热力、水)

家庭上网费

为你的房屋支付租金

加拿大税务局 (CRA) 在 2020 年至 2022 年期间每天 2 加元的统一税率在 2023 纳税年度不再有效。临时统一费率方法最初是为了更简单地扣除大流行期间的家庭办公费用。 根据 CRA 的规定,员工必须使用详细方法并获得由雇主签署的填写完整的 T2200 表格来申报 2023 年的家庭办公费用。 CRA 在其网站上表示,被要求在家工作的员工通常有资格获得与其工作直接相关的家庭办公费用。他们必须满足一些条件,例如一年中至少连续四个星期有超过 50% 的时间在家工作。雇主报销的家庭办公费用不包括在内。

维护和修理费用:

2024 年 1 月下旬,CRA 将发布更新的家庭办公室费用表,以便更轻松地计算扣除额。如果你在家工作,一定要留意这一点。

搬家费用:

2023年,许多加拿大人离开温哥华和多伦多等更昂贵的城市中心,以降低生活成本。一般来说,如果符合以下两种情况,你可以申报当年支付的搬家费:

你搬到新家是为了在新地点工作或经营业务,或者你搬家是为了成为大学、学院或其他教育机构全日制大专课程的学生;

你的新家必须距离你的新工作地点或学校至少 40 公里(按最短公共路线计算)。

联邦税的税阶与税率

2023年,联邦税率按照个人收入分成了五个级别:

| 税率 | 应税收入起征点 |

| 15% | 应税收入 55,867 美元或以下的部分 |

| 20.5% | 应税收入超过 55,867 美元至 111,733 美元的部分 |

| 26% | 应税收入超过 111,733 美元至 173,205 美元的部分 |

| 29% | 应税收入超过 173,205 美元至 246,752 美元的部分 |

| 33% | 应税收入超过 246,752 美元的部分 |

除了联邦税,每个省都会有自己的省级税率。BC省的税率从5.06%到20.05%不等。特别注意的是,如果你是年中从别的省市搬来BC的,那么你也按照BC这边的要求来报税。

2024年加拿大省级税率表

纽芬兰和拉布拉多:

| 税率 | 应税收入起征点 |

8.7% | 应税收入 43,198 美元或以下的部分 |

14.5% | 应税收入超过 43,198 美元至 86,395 美元的部分 |

15.8% | 应税收入超过 86,395 美元至 154,244 美元的部分 |

17.8% | 应税收入超过 154,244 美元至 215,943 美元的部分 |

19.8% | 应税收入超过 215,943 美元至 275,870 美元的部分 |

| 20.8% | 应税收入超过 275,870 美元至 551,739 美元的部分 |

21.3% | 应税收入超过 551,739 美元至 1,103,478 美元的部分 |

| 21.8% | 应税收入超过 1,103,478 美元的部分 |

| 税率 | 应税收入起征点 |

9.65% | 应税收入 32,656 美元或以下的部分 |

13.63% | 应税收入超过 32,656 美元至 64,313 美元的部分 |

16.65% | 应税收入超过 64,313 美元至 105,000 美元的部分 |

18.00% | 应税收入超过 105,000 美元至 140,000 美元的部分 |

| 18.75% | 应税收入超过 140,000 美元的部分 |

| 税率 | 应税收入起征点 |

8.79% | 应税收入 29,590 美元或以下的部分 |

14.95% | 应税收入超过 29,590 美元至 59,180 美元的部分 |

16.67% | 应税收入超过 59,180 美元至 93,000 美元的部分 |

17.5% | 应税收入超过 93,000 美元至 150,000 美元的部分 |

| 21% | 应税收入超过 150,000 美元的部分 |

| 税率 | 应税收入起征点 |

9.4% | 应税收入 49,958 美元或以下的部分 |

14% | 应税收入超过 49,958 美元至 99,916 美元的部分 |

16% | 应税收入超过 99,916 美元至 185,064 美元的部分 |

| 19.5% | 应税收入超过 185,064 美元的部分 |

| 税率 | 应税收入起征点 |

| 14% | 51,780 美元或以下 |

| 19% | 超过 51,780 美元但不超过 103,545 美元 |

| 24% | 超过 103,545 美元但不超过 126,000 美元 |

| 25.75% | 超过 126,000 美元 |

| 税率 | 应税收入起征点 |

8.79% | 应税收入 29,590 美元或以下的部分 |

14.95% | 应税收入超过 29,590 美元至 59,180 美元的部分 |

16.67% | 应税收入超过 59,180 美元至 93,000 美元的部分 |

17.5% | 应税收入超过 93,000 美元至 150,000 美元的部分 |

| 21% | 应税收入超过 150,000 美元的部分 |

| 税率 | 应税收入起征点 |

10.8% | 应税收入 47,000 美元或以下的部分 |

12.75% | 应税收入超过 47,000 美元至 100,000 美元的部分 |

| 17.4% | 应税收入超过 100,000 美元的部分 |

萨斯喀彻温省:

| 税率 | 应税收入起征点 |

| 10.5% | 应税收入 52,057 美元或以下的部分 |

12.5% | 应税收入超过 52,057 美元至 148,734 美元的部分 |

| 14.5% | 应税收入超过 148,734 美元的部分 |

艾伯塔省:

| 税率 | 应税收入起征点 |

| 10% | 应税收入 148,269 美元或以下的部分 |

12% | 应税收入超过 148,269 美元至 177,922 美元的部分 |

13% | 应税收入超过 177,922 美元至 237,230 美元的部分 |

14% | 应税收入超过 237,230 美元至 355,845 美元的部分 |

| 15% | 应税收入超过 355,845 美元的部分 |

不列颠哥伦比亚省:

| 税率 | 应税收入起征点 |

5.06% | 应税收入 47,937 美元或以下的部分 |

7.7% | 应税收入超过 47,937 美元至 95,875 美元的部分 |

10.5% | 应税收入超过 95,875 美元至 110,076 美元的部分 |

12.29% | 应税收入超过 110,076 美元至 133,664 美元的部分 |

14.7% | 应税收入超过 133,664 美元至 181,232 美元的部分 |

16.8% | 应税收入超过 181,232 美元至 252,752 美元的部分 |

| 20.5% | 应税收入超过 252,752 美元的部分 |

| 税率 | 应税收入起征点 |

| 6.4% | 应税收入 55,867 美元或以下的部分 |

9% | 应税收入超过 55,867 美元至 111,733 美元的部分 |

10.9% | 应税收入超过 111,733 美元至 173,205 美元的部分 |

12.8% | 应税收入超过 173,205 美元至 500,000 美元的部分 |

| 15% | 应税收入超过 500,000 美元的部分 |

西北地区:

| 税率 | 应税收入起征点 |

| 5.9% | 应税收入 50,597 美元或以下的部分 |

8.6% | 应税收入超过 50,597 美元至 101,198 美元的部分 |

12.2% | 应税收入超过 101,198 美元至 164,525 美元的部分 |

| 14.05% | 应税收入超过 164,525 美元的部分 |

努纳武特:

| 税率 | 应税收入起征点 |

4% | 应税收入 53,268 美元或以下的部分 |

7% | 应税收入超过 53,268 美元至 106,537 美元的部分 |

9% | 应税收入超过 106,537 美元至 173,205 美元的部分 |

| 11.5% | 应税收入超过 173,205 美元的部分 |

不记得自己领了哪些补助金了,怎么办?

没关系,由CRA发放的补助金会有T4A表,通过Service Canada发放的补助金有T4E表。

这里有个比较麻烦的情况,就是假设你领取了一种补助金,但事后发现自己并不满足领补助的条件,并且直到2023年才把这部分钱还给了政府,那么你需不需要为自己还回去的补助金交税呢?

答案是,只要收到了T4A表,今年就得交,等2023年报税时才能把多交的税款退回来。

2024年加拿大报税详细流程

报税前需要准备的材料

1. SIN (Social Insurance Number),没有的可以去政府申请,带上你的护照。

2. 准备好你的T4、T5等表格。

3. 准备好姓名、住址、邮箱、电话号码、房东姓名、租房收据、托儿所收据、地税单、学费(T2202A)等。

无收入留学生报税材料

1. SIN Number

2. 基本个人信息

3. 当前住址

4. 上一年的学校的学费账单 T2202A 表

有收入留学生报税材料(和大众工作人士所需材料一样)

除了提供上述的无收入留学生报税需要准备的材料外,还需补充:

1. 就业和收入表格

2. T4(雇佣收入)

3. T4A(自雇收入)

4. T5(利息收入)

其他准备材料(若涉及)

1. 用于支持对医疗或育儿费用,慈善捐款或搬家费用之类可抵扣税项的收据

2. 残疾证明,抵押和地税报表

3. 自雇或出租的收入和支出信息

加拿大报税软件推荐

应大家的需求,加拿大也有很多的报税软件可以帮助大家自主报税,比较推荐的是:

加拿大报税软件比较,可参考下面文章:

这些报税软件当中,其中通过Extrabux返利网前去H&R Block报税的话,可获得消费金额10%的现金返现。具体的报税步骤见下面,各个报税软件的基本流程都差不多,首先是注册账户,然后根据自己的实际情况回答相应问题,回答完上传T4、T5表格等。最后选择以什么报税方式完成报税即可!

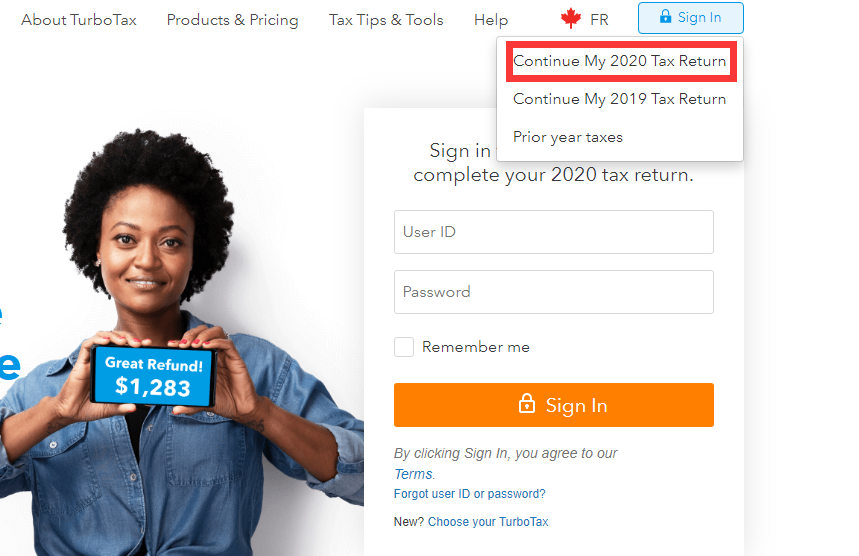

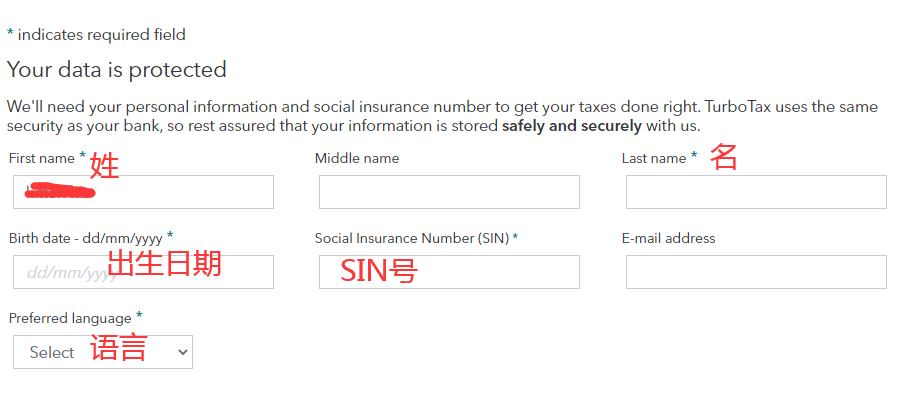

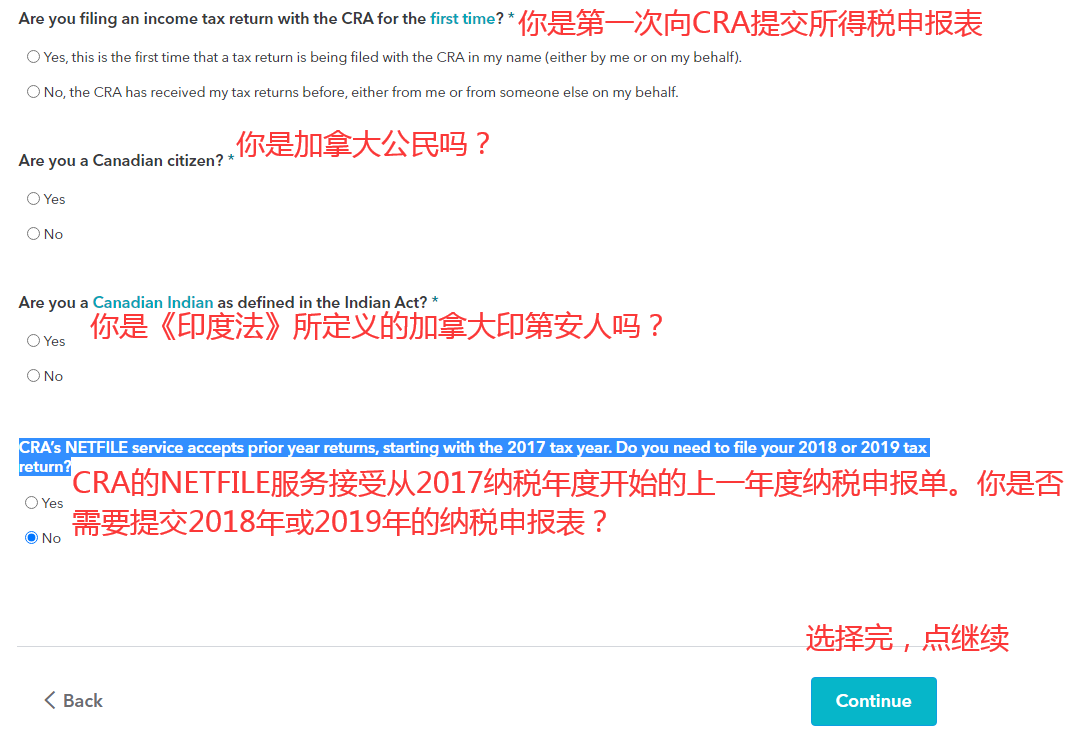

加拿大报税步骤(以Turbotax软件为例):

第一步:注册Turbotax账号然后登陆

选择Continue My 2020 Tax Return。

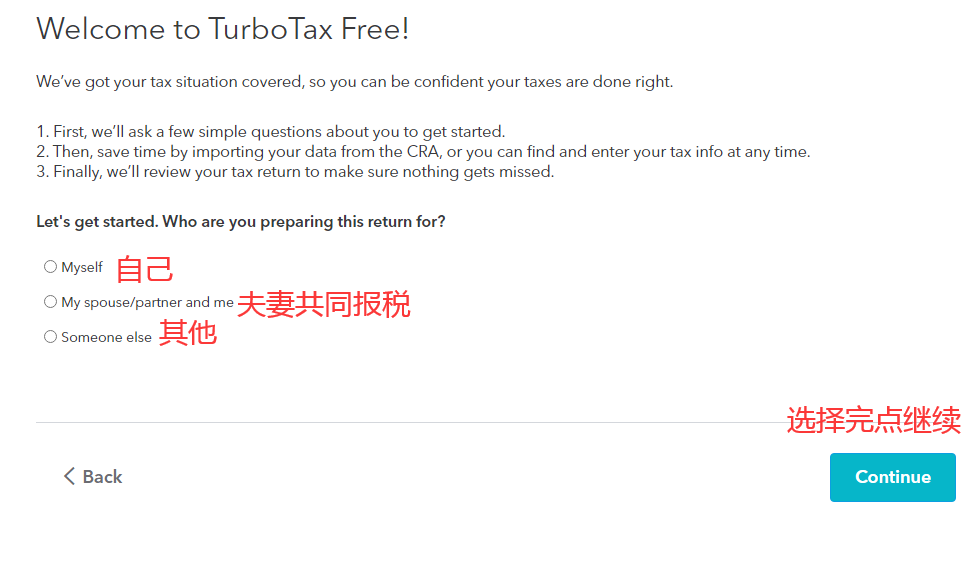

第二步:选择给谁报税(需按实际情况而定)

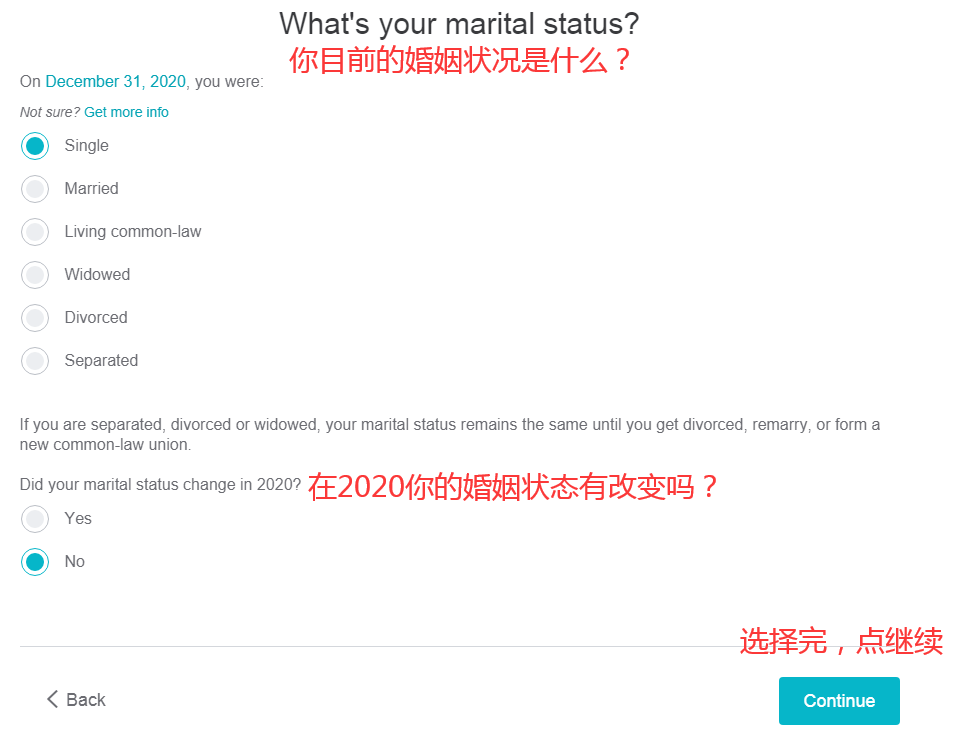

第三步:填写个人信息婚姻状况

第三步:填写个人信息婚姻状况

第四步:继续回答以下问题

第五步:填写个人信息并回答以下问题

如实填写以上问题,然后跟着网站的提示进去下一步,继续上传你的T4、T5等表格,然后根据自己的实际情况,选择相应的退税即可!

如实填写以上问题,然后跟着网站的提示进去下一步,继续上传你的T4、T5等表格,然后根据自己的实际情况,选择相应的退税即可!

2024年加拿大报税其他相关问题?

Q1:地税也可以抵税吗?

地税应该跟房租差不多,假如你这个房子是用来住的,可以报在碳税里。用来出租,报在出租成本里。用来自雇办公,报在expenses里。

Q2:不找会计,自己报税复杂吗?会出问题吗?

其实不复杂,现在的报税软件引导得很好,根本报税软件提示一步步如实完成的话,很简单,总的来说就是:有T4a的话上传一下,然后简单填写工作性质,重点是把工作中产生的花费报上去(不需要上传收据,但要把收据保存好),能多报花费就能少交税。自雇收入没有预扣税,如果没有很多抵扣项目的话很可能要补税的。

Q3:如果是跟亲戚住,没有房租这一项,房租这一项就可以忽略了吗?

是的。

Q4:T4,T5表格是什么?怎么准备呢?

T4是你工作的公司准备好给你的,T5是银行给的,有些银行50元以下利息就不会发T5,还有就是有的银行改成线上,你要去自己网络银行看看有没有Tax Statement的PDF,不清楚可以打给银行问一下自己有几张。

Q5:除了T4,T5表格,还涉及哪些表格呢?

1. T1表的主表(Income Tax and Benefit Return)是所有人都要填的。对中低收入家庭,即使是电话或上网报税也最好填好或打印保存好,因为许多福利的申请都要它作依据。其上除了个人信息外就是当年的总收入、净收入、纳税收入和应缴或应退的税款等。

以BC省为例:受雇人士一般还要附上:T1 Schedule 1(Federal Tax)、T1 Schedule 6 (Working Income Tax Benefit)、BC428 (BC Tax)、BC479 (BC Credits)等表。

2. 自雇人士除了要附上受雇人士的那些表格外,还需完成T1 Schedule 8 (CPP Contributions)等和表T2125(Statement of Business or Professional Activities),将表T2125中的毛收入(Gross Income)和净收入(Net Income)数值填入T1主表总收入(Total income)里的自雇毛收入和净收入栏。

3. T3:Trust Income

4. T4: Employment Income

5. T4A: Pension Income/Self-Employed Commissions

6. T5: Investment income

7. (自雇者)财务报表financial statement(for self-employed)

Q6:一般涉及到的收据有哪些?

学费和教育费用收据 tuition and education receipts;

RRSP供款收据 contribution receipts;

(投资收入的)保险箱花费收据Receipts for safety deposit box charges (if investment income);

慈善捐款收据Charitable donation receipts;

医药收据Medical-type receipts;

(与投资相关的)利息开销Interest expenses(related to investments);

托儿收据Child care receipts;

房地产税信息Property tax information(depending upon province)。

购物轻松拿返现,买入永远“最低位”!您永远有渠道比您朋友们买得便宜!

注册Extrabux后,在国内外7,000+个商家上购物,最高白拿30%的返利!(我的迎新奖励如何变成可用?)

国外海淘:各类品牌美国/英国官网、美国/英国各大百货官网、eBay, LUISAVIAROMA, Aeropostale, Dyson, GOAT, Coach Outlet, Total Wine & More, 美国丝芙兰官网, Lookfantastic中国, Walmart沃尔玛, Macy's梅西百货, iHerb, SSENSE, Michael Kors, 雅诗兰黛, 耐克等

国内:Nike香港, adidas HK, Alibaba, FARFETCH中国, Chow Sang Sang, 华为, 苹果中国, 亚马逊海外购, 京东, 淘宝, Bodyguard Apotheke等